花呗逾期会影响信用卡申请吗?全面解析信用关联机制与应对策略

随着移动支付的普及,花呗已成为许多人日常消费的重要工具。然而,逾期问题常困扰用户,尤其是担心其对信用卡申请的影响。本文将从信用评估机制、银行审核逻辑、法律风险等角度,系统分析花呗逾期与信用卡办理的关联性,并提供实用应对建议。

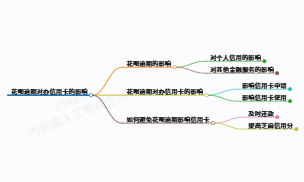

一、花呗逾期的信用影响机制

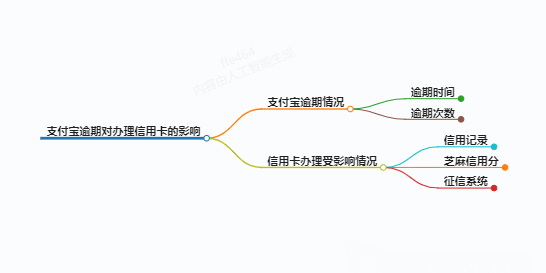

1.1 芝麻信用与征信系统的关联

尽管花呗逾期记录未直接纳入央行征信系统,但其通过芝麻信用分间接影响信用评估。目前,中信银行、广发银行等多家金融机构已接入支付宝生活号,在信用卡审批时可能要求授权查看用户的芝麻信用分。若存在逾期记录或信用分低于650分(普遍认为的“安全线”),银行可能拒绝发卡。

1.2 银行的风险评估逻辑

银行审核信用卡时,会综合考察以下因素:

- 还款能力:收入稳定性、负债比例;

- 信用历史:是否存在其他贷款或信用卡逾期;

- 大数据关联:包括第三方平台的消费行为数据(如支付宝、京东)。

若花呗逾期超过30天或累计次数较多,银行可能判定用户存在资金管理问题。

二、花呗逾期对信用卡申请的具体影响

2.1 直接影响场景

- 短期内逾期(1-30天):可能被部分银行宽容,但需承担违约金(日息0.05%)。

- 长期逾期(超过30天):触发支付宝风控,导致花呗、借呗等产品额度冻结,并可能被银行标记为“高风险用户”。

2.2 间接影响路径

- 信用修复周期:逾期记录在芝麻信用中保留5年,需通过持续良好的消费行为逐步修复。

- 连带产品限制:逾期可能导致备用金、网商贷等关联金融服务降额或关闭。

三、银行审核差异与应对策略

3.1 不同银行的审核标准

| 银行类型 | 对花呗逾期的容忍度 | 建议申请策略 |

|---|---|---|

| 国有银行 | 较低 | 优先修复信用后再申请 |

| 股份制商业银行 | 中等 | 提供资产证明降低风险 |

| 地方性银行 | 较高 | 选择针对性产品(如青年卡) |

3.2 补救措施与申请技巧

- 及时处理逾期:

- 全额还款后,主动联系支付宝客服说明情况,争取不上报负面记录。

- 若已产生违约金,可通过“账单分期”减轻压力。

- 优化信用画像:

- 保持支付宝账户活跃度(如缴纳水电费、理财投资);

- 绑定信用卡自动还款,展示良好的还款习惯。

- 选择合适银行:

- 优先尝试与支付宝合作较深的银行(如中信、广发);

- 避免短期内频繁申请,减少征信查询次数。

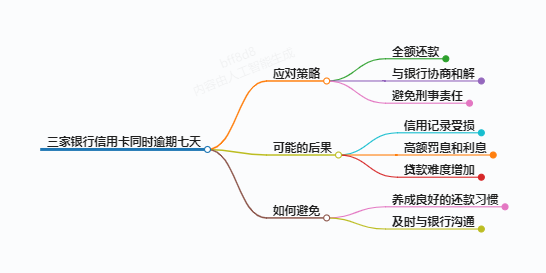

四、法律风险与协商路径

4.1 逾期后的法律后果

- 民事责任:银行可提起民事诉讼要求偿还本金、利息及违约金。

- 催收规范:根据《互联网金融逾期债务催收自律公约》,催收不得骚扰无关第三人。

4.2 协商还款方案

- 停息挂账:向银行申请暂停计息,分期偿还本金(需提供收入证明等材料)。

- 债务重组:通过专业律师与银行协商个性化还款计划,降低诉讼风险。

五、典型案例分析

案例背景:用户A因花呗逾期60天,申请招商信用卡被拒。

解决路径:

- 结清逾期款项并保留还款凭证;

- 通过支付宝购买理财产品提升芝麻分至700分;

- 6个月后成功申请广发银行信用卡,初始额度1.5万元。

结论

花呗逾期对信用卡申请的影响具有间接性和动态性。用户需通过及时还款、信用修复、策略性申请等方式降低负面影响。更重要的是,建立理性的消费观念,避免过度依赖信贷工具,才是维护信用健康的根本之道。

参考资料:

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

何润东

何润东

最新评论