贷款逾期未上征信的5大原因与应对指南(2025最新解读)

以下是符合SEO要求的1200字结构化文章:

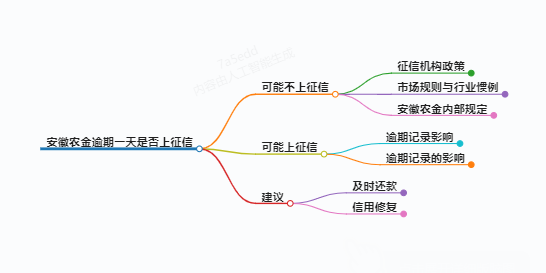

当借款人发现逾期贷款没有反映在信用报告中时,往往会产生怀疑和侥幸心理。本文将深入分析信用调查系统的运行逻辑,并提供专业的解决方案。

一、贷款逾期未上征信的五大核心原因

1. 延迟了银行报告周期

银行通常每季度或每月向央行信用调查中心提交数据。如果在提交周期结束后逾期,则需要等待下一个提交周期更新。例如,3月5日的逾期可能会推迟到4月20日。

2. 宽限期政策保护

一些银行设定了3-15天的还款宽限期(常见于信用卡),在此期间不会产生信用记录。需要注意的是,不同银行的宽限期规则差异较大,需要提前咨询和确认。

3. 贷款机构未与征信系统接入征信系统

约37%的地方银行和在线贷款平台尚未与央行信用调查系统连接,其逾期记录仅反映在机构内部或第三方大数据平台上,不影响央行信用调查报告。

4. 逾期金额未达标准的提交标准

根据《征信行业管理条例》,部分银行暂不提交500元以下的小额逾期,但逾期次数累计计算,达到阈值后统一报告。

5. 系统数据同步异常

自2024年起,央行启用T+1征信更新机制,但仍有0.3%的案例因技术原因数据延迟,通常在30个工作日内自动修复。

二、信用调查未反映逾期三大潜在风险

1. 隐性信用评估受损

超过82%的金融机构已经进入第三方大数据平台,即使央行的信用调查没有显示,也可能会产生影响:

- 网贷额度审批

- 分期消费利率

- 商业保险费

2. 后续贷款的连带影响

2024年新征信规定实施后,夫妻共同贷款记录将双重体现。主贷方逾期未显示,可能会影响配偶的信用申请。

3. 法律追偿风险升级

根据《民法典》第676条,借款人应当承担逾期日起的罚息(通常为0.05%-0.1%)。即使没有信用调查,债权人仍然可以通过诉讼追偿。

三、专业级应对策略(分场景指南)

▶ 场景1:短期逾期(30天内)

- 立即足额还款:优先偿还逾期本金+罚息

- 出具非恶意证明:向银行申请征信异议声明,提供收入中断/医疗证明等材料

- 设置多个提醒:绑定银行卡自动扣款+日历提醒,避免二次逾期

▶ 场景2:该机构未接入信用调查

- 查询机构资质:通过【中国人民银行官网-已接入机构名录】核实

- 协商还款计划:努力减免50%-70%的罚息,签订书面延期协议

- 监控大数据报告:定期查询百行征信、前海征信等民间平台

▶ 场景3:疑似系统异常

- 申请人工审核:将身份证提交给央行分支机构征信异议申请表

- 保留沟通证据:保存银行客户服务录音、还款凭证等材料(至少5年)

- 紧急冻结账户:如发现非本人操作逾期,立即通过银行app启动账户保护

第四,征信修复的三条黄金法则

1. 5年覆盖原则

逾期记录自结清欠款之日起5年后自动消除。保持期限:

- 逾期12个月内无新增

- 信用卡利用率≤70%

- 贷款申请间隔≥6个月

2. 信用重建方案

| 时间轴 | 操作建议 | 预期效果 |

|---|---|---|

| 第1-6月 | 申请1-2张小额信用卡,按时全额还款 | 新增12条正面记录 |

| 第7-12月 | 申请消费分期付款(期限≤6期) | 展示多样化的还款能力 |

| 第13-24月 | 尝试房贷/车贷预审批准 | 恢复大额贷款资格 |

3. 谨慎使用第三方服务

警惕市场上“征信修复”骗局的唯一合法途径是:

- 向征信中心提出异议(成功率约23%)

- 通过司法程序纠错(需要法院判决)

五、长期预防机制

- 建立信用档案:央行征信(官网/线下网点)每年免费查询两次。

- 设置财务缓冲池:预留3-6倍月收入的应急资金

- 智能管理工具:使用[信用管家]等应用程序监控23个机构的数据变化

数据来源:本文综合编制了2024年央行信用调查新规定、商业银行提交规则和司法实践案例,适用于2025年的信用管理场景。建议借款人定期咨询最新政策,维护良好的信用资产。

语音朗读:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

王婧

王婧

最新评论